深圳市西湾滨海公园已成市民游玩打卡“深中”的热门地点炒股的杠杆什么意思。

7月23日晚间,华谊兄弟公告称,公司拟转让浙江东阳美拉传媒有限公司(以下简称东阳美拉)70%股权,受让方为北京阿里巴巴影业文化有限公司(以下简称阿里影业)。

在东阳美拉的股权结构中,华谊兄弟持股70%、冯小刚持股30%。上述交易完成后,冯小刚将与阿里影业一同持有东阳美拉。

间隔8年多

东阳美拉估值大跌

华谊兄弟公告称,公司预计以3.5亿元价格,转让东阳美拉70%股权给阿里影业。交易完成后,公司将不再持有东阳美拉股权。

问题在于,华谊兄弟此次出售东阳美拉70%股权的价格,相比此前收购价格减少了7亿元。

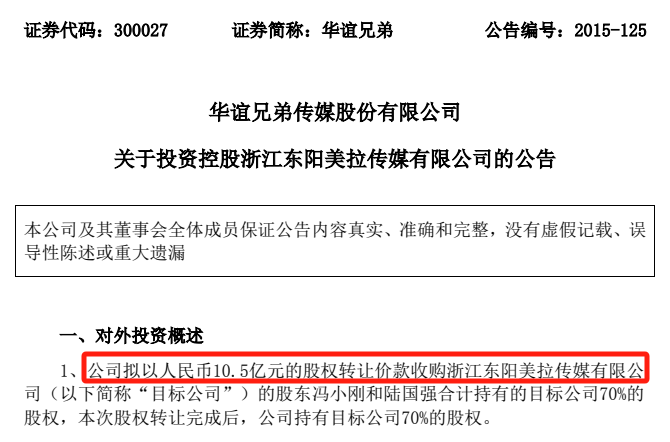

2015年11月19日,华谊兄弟公告称,公司拟合计出资10.5亿元收购东阳美拉股东冯小刚、陆国强合计所持70%的股权。

彼时,东阳美拉仅成立2个月,并且财务数据并不好看。截至2015年11月19日,东阳美拉资产总额为1.36万元,负债总额为1.91万元,所有者权益为-0.55万元。

2015年12月22日,华谊兄弟董事长王忠军在投资者交流会上表示:“我觉得这是一个非常有价值的并购,也就是我跟冯小刚有十多年的感情,和他未来的安全性、成长性,我才敢于买这家公司(东阳美拉)。”

对此,冯小刚、陆国强向华谊兄弟作出了为期5年的业绩承诺,自东阳美拉70%股权转让完成之日起至2020年12月31日止。

根据协议,东阳美拉2016年度经审计税后净利润不低于1亿元,自2017年度起的每个年度业绩目标,是在上一个年度承诺净利润目标基础上增长15%。若东阳美拉未完成某个年度的业绩目标,冯小刚、陆国强将以现金等方式补足。

不过,东阳美拉仅完成了部分年度的业绩目标,导致冯小刚、陆国强需支付巨额资金予以补足相关缺口。

如今,东阳美拉失去“光环”,或许是其前后两次交易价格出现重大变化的原因之一。

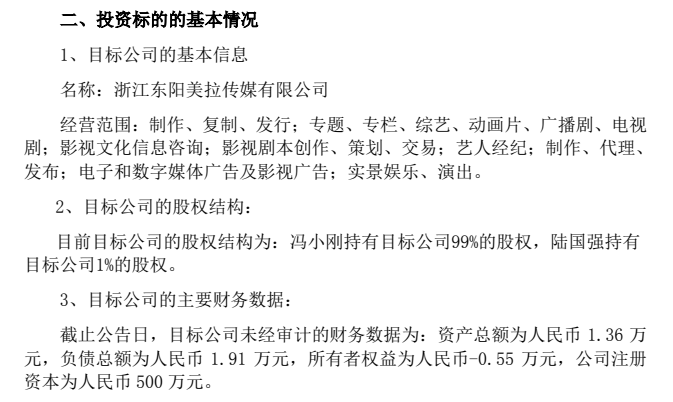

2023年、2024年前5个月,东阳美拉的营业收入分别为1.24亿元、67.55万元,净利润分别为3760.42万元、162.73万元。

出售控股子公司用于还债

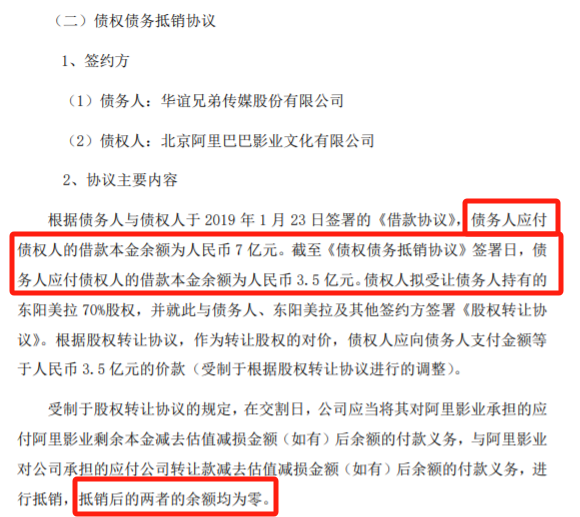

总结来看,华谊兄弟与阿里影业此次签订了多项协议,包含《股权转让协议》和《债权债务抵销协议》。

具体来看,《股权转让协议》主要是华谊兄弟出售东阳美拉70%股权事项,而《债权债务抵销协议》则说明了华谊兄弟为何要筹划出售东阳美拉70%股权。

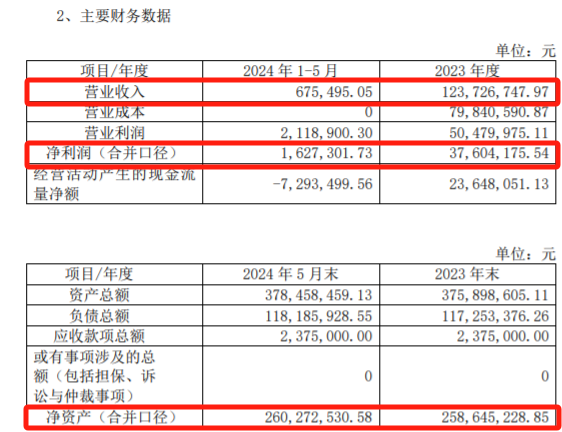

2019年1月23日,华谊兄弟与阿里影业签署《借款协议》,华谊兄弟应付阿里影业的借款本金余额为7亿元。目前,华谊兄弟应付阿里影业的借款本金余额为3.5亿元。

为此,阿里影业拟受让华谊兄弟所持东阳美拉70%股权,并就此与华谊兄弟、东阳美拉及其他签约方签署《股权转让协议》。

华谊兄弟公告称,受制于《股权转让协议》的规定,公司在东阳美拉70%股权的交割日,应将此次股权转让金额抵消其应付阿里影业剩余债务的本金。抵销后的,两者余额均为零。

即华谊兄弟通过上述交易,抵销了部分借款,缓解了资金压力。

华谊兄弟公告称,此次交易是公司根据实际经营情况做出的审慎决定,目的是进一步优化资源配置和产业结构,提高资产运营效率,更好地支持主营业务发展战略的推进和落地。

截至7月23日收盘,华谊兄弟股价为1.61亿元/股,总市值为44.67亿元。